Comprendre la CRD4 et son impact sur le secteur bancaire européen

La nouvelle normative concernant le secteur bancaire, intitulée CRD4, est une étape cruciale dans la régulation financière après la crise de 2008. Vous vous demandez peut-être pourquoi les établissements financiers sont soumis à de telles rigueurs. Eh bien, avec cet article, plongeons ensemble dans l’univers de la Directive sur les Exigences en Capital 4 (CRD4) pour découvrir ses enjeux et implications pour les banques de l’UE.

Les origines et objectifs de CRD4

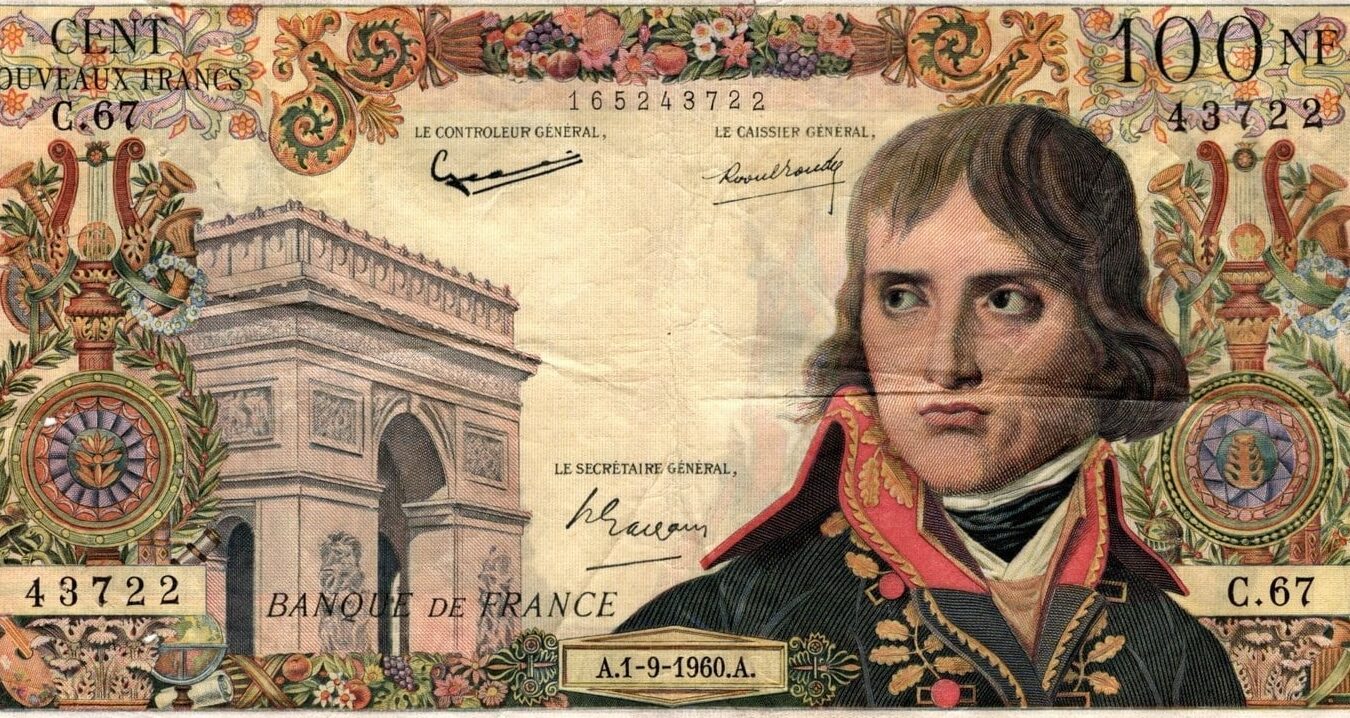

CRD4, acronyme de la quatrième Directive sur les Exigences en capital, résulte d’un long processus d’adaptation législative pour sécuriser le système bancaire européen. Les directives CRD, avec le règlement CRR qui les complète, transposent les accords de Bâle III au sein de l’UE. L’objectif principal de ces mesures est de renforcer la solidité et la résilience des institutions bancaires.

Le ratio de liquidité, pierre angulaire de CRD4

Parmi les innovations de CRD4, le ratio de liquidité mérite une attention particulière. Ce ratio, aussi appelé « Liquidity Coverage Ratio » ou LCR, assure que la banque dispose de suffisamment d’actifs liquides pour faire face à un mois de stress financier intense. Cette mesure prémunit donc les établissements d’une éventuelle crise de liquidité.

Répondre aux exigences de fonds propres

En plus du ratio de liquidité, CRD4 préconise une augmentation des fonds propres des banques. En clair, les établissements doivent détenir un capital minimum, dont la qualité doit être irréprochable. La qualité de ce capital s’appuie sur des critères très stricts, essentiels pour absorber d’éventuelles pertes.

La mise en œuvre de CRD4 : un défi pour les banques

Transformer une législation aussi complexe en pratique opérationnelle n’est pas une mince affaire. Les banques ont eu à réviser leurs systèmes de gestion des risques, souvent par des investissements coûteux en technologies et en ressources humaines.

- Adoption de systèmes d’information plus performants

- Recruitment de personnel qualifié pour la gestion des risques

- Revue des produits financiers offerts

Mais réfléchissons, quel est l’impact concret de ces changements ? Prenons l’exemple de la Deutsche Bank : depuis l’application de CRD4, elle a dû substantiellement augmenter son capital, réduisant ainsi son levier financier et se préparant mieux à d’éventuelles crises.

Les effets macroéconomiques de la directive

Au-delà des banques elles-mêmes, CRD4 a un impact macroéconomique significatif. Une plus grande stabilité financière contribue à une économie plus robuste. Cependant, certains craignent que des contraintes trop sévères ne réduisent l’accès au crédit pour les particuliers et les entreprises. L’équilibre entre sécurité et dynamisme économique est donc une ligne fine à naviguer.

| Avantages | Inconvénients |

|---|---|

|

|

CRD4 : une évolution continue

Comme toute réglementation financière, la CRD4 évolue. En effet, en anticipant l’avenir, on prédit déjà l’apparition de CRD5. Ces ajouts proposent souvent des ajustements basés sur le retour d’expérience des régulateurs et des institutions financières.

L’ajustement aux réalités du marché

Suite aux remontées des acteurs du secteur, des ajustements sont apportés pour permettre aux banques de s’adapter mieux aux réalités du marché tout en garantissant leur solidité. La flexibilité devient donc un mot d’ordre pour accompagner l’innovation bancaire et financière, notamment face à l’émergence des fintechs.

La conclusion inéluctable de cette exploration de CRD4 est qu’il s’agit d’une réponse rigoureuse aux erreurs du passé. Le secteur financier, armé de ces nouvelles régulations, peut espérer se protéger contre les excès ayant mené à la crise de 2008. Les consommateurs, les entreprises et l’économie en général bénéficient indirectement d’un environnement plus sain, bien que la balance entre la rigidité nécessaire et la liberté économique reste un sujet de réflexion continue. Ainsi, je vous invite à suivre de près l’évolution du cadre réglementaire CRD et ses impacts, car il façonne le monde bancaire européen que nous connaissons tous.